Funcionamiento

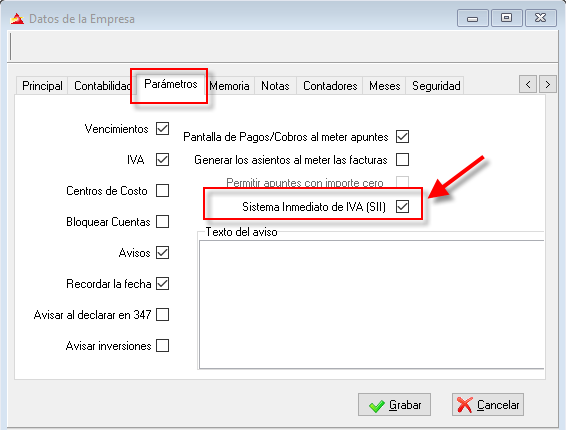

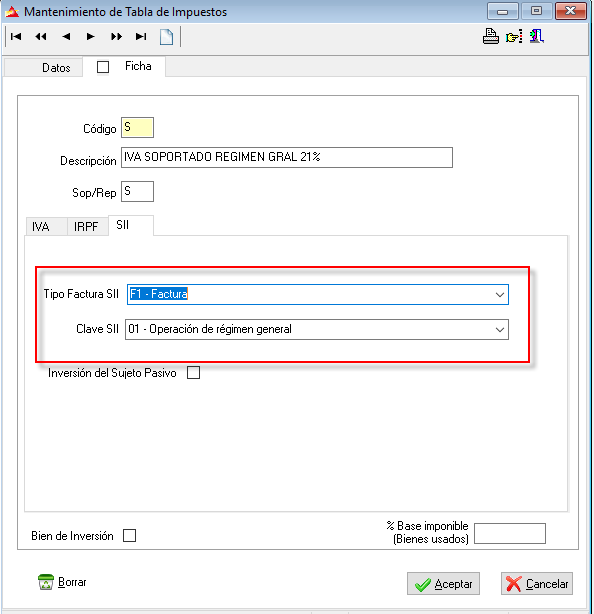

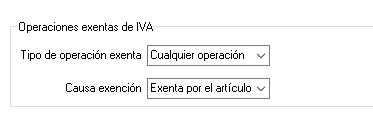

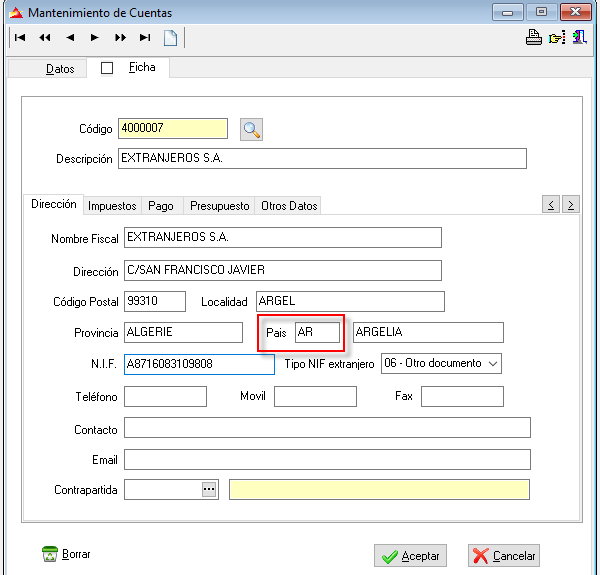

En un ARTÍCULO ANTERIOR ya explicamos como realizar la configuración correcta para subir facturas al SII.

Aquí explicaremos el día a día de como subir las facturas, en concreto las recibidas. Tenga en cuenta que las facturas emitidas se suben mediante el mismo sistema.

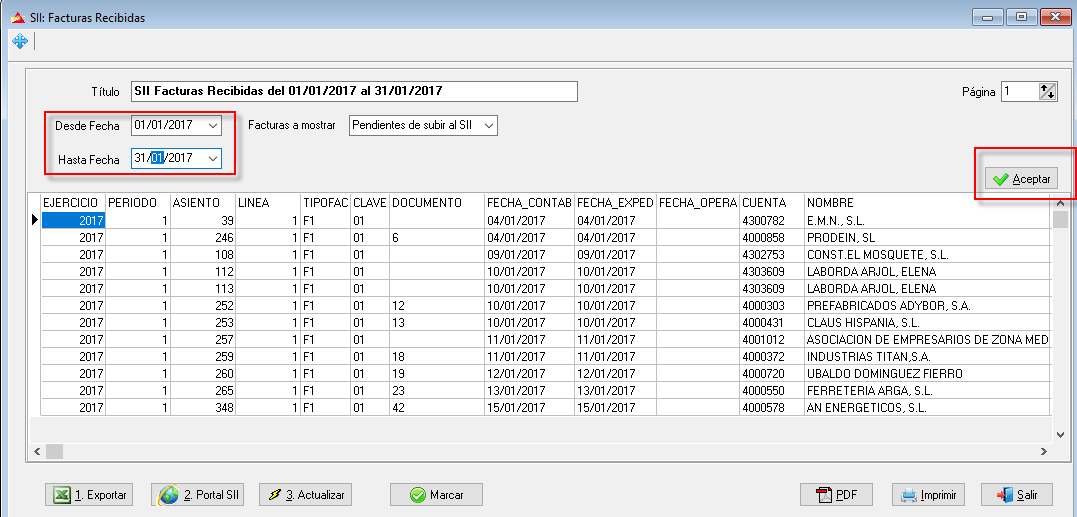

Para subir las facturas al SII hay que entrar en IVA/SII/Facturas recibidas (o en Facturas emitidas si es el caso).

- Indicar un intervalo de fechas

- Por defecto se mostrarán unicamente las facturas que aún no están subidas al SII

- Pulsar en

para ver las facturas

para ver las facturas

El proceso de subida al SII se efectuará en 3 pasos:

- Exportar las facturas a un fichero Excel

- Subir esa excel al portal SII y desde ahí enviarlas a hacienda

- Actualizar las facturas que se han subido

1. Exportar

Pulsando en ![]() se generará un fichero Excel con toda la información necesaria de las facturas que hay que subir. Es importante recordar el nombre del fichero y la carpeta en donde se ha generado.

se generará un fichero Excel con toda la información necesaria de las facturas que hay que subir. Es importante recordar el nombre del fichero y la carpeta en donde se ha generado.

2. Portal SII

Pulsando en ![]() entramos en el Portal SII para proceder a subir las facturas generadas en el punto 1.

entramos en el Portal SII para proceder a subir las facturas generadas en el punto 1.

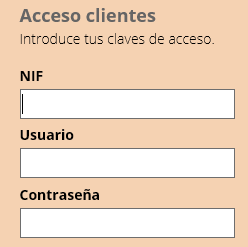

Indique los datos que ya le habremos suministrado al registrar su empresa en el Portal SII: NIF, usuario y contraseña:

Un vez dentro del portal pulse en ![]() y después en

y después en![]() elija “Facturas recibidas desde Excel” y pulse

elija “Facturas recibidas desde Excel” y pulse![]() .

.

Seleccione el fichero generado en el punto 1 pulsando en [Seleccionar…]. Pulse en [Subir] para subir los datos, se presentará una pantalla con las facturas subidas al portal y si hay alguna incidencia se indicará en la columna Incidencia, al pulsar ![]() se aceptarán los datos que no tengan ninguna incidencia.

se aceptarán los datos que no tengan ninguna incidencia.

Para enviar realmente las facturas al SII de hacienda pulse en![]() y elija “Facturas recibidas”, se visualiza una pantalla con los datos de las facturas que están pendientes de enviar al SII.

y elija “Facturas recibidas”, se visualiza una pantalla con los datos de las facturas que están pendientes de enviar al SII.

Con el botón![]() podremos comprobar si todos los NIF y nombres son correctos y están identificados por hacienda, este paso es opcional.

podremos comprobar si todos los NIF y nombres son correctos y están identificados por hacienda, este paso es opcional.

Pulsando en ![]() nos aparece una pantalla con las facturas que se van a enviar. Marque las facturas que desee enviar realmente al SII y pulse en

nos aparece una pantalla con las facturas que se van a enviar. Marque las facturas que desee enviar realmente al SII y pulse en ![]() para enviarlas realmente, se solicitará la clave de su certificado digital y se procederá al envío.

para enviarlas realmente, se solicitará la clave de su certificado digital y se procederá al envío.

3. Actualizar

Unicamente nos queda comprobar que realmente el SII de hacienda ha recibido las facturas y que estas queden registradas en el programa de contabilidad.

Pulsamos en ![]() elegimos “Facturas recibidas” y el período, se visualizarán las facturas que realmente ha recibido el SII de hacienda. Pulsando en

elegimos “Facturas recibidas” y el período, se visualizarán las facturas que realmente ha recibido el SII de hacienda. Pulsando en ![]() se nos descargará un fichero Excel con esos datos, es importante recordar en que carpeta se descarga ese fichero. Si lo deseamos, ya podemos cerrar el Portal SII.

se nos descargará un fichero Excel con esos datos, es importante recordar en que carpeta se descarga ese fichero. Si lo deseamos, ya podemos cerrar el Portal SII.

Volvemos a la contabilidad y pulsamos en el botón ![]() elegimos el fichero que acabamos de descargar y después pulsamos

elegimos el fichero que acabamos de descargar y después pulsamos ![]() y

y ![]() .

.

Una vez finalizado el proceso, cerramos esa pantalla y comprobaremos como las facturas ya se han marcado como subidas al SII.

En casos especiales existe también la posibilidad de marcar o desmarcar las facturas realmente subidas al SII de forma manual. Para hacerlo nos posicionamos en la factura deseada y pulsamos en ![]() o hacemos doble click con el ratón sobre la factura para marcarla o desmarcarla. De esta manera tendremos controladas en todo momento que facturas están ya subidas al SII de hacienda.

o hacemos doble click con el ratón sobre la factura para marcarla o desmarcarla. De esta manera tendremos controladas en todo momento que facturas están ya subidas al SII de hacienda.